如何把握经济的脉络?浅谈宏观分析框架 | 毅点笔记

来源:高毅资产管理作者:毅点笔记

创建时间:Fri Jul 28 00:00:00 CST 2023

查理·芒格曾说过:“宏观是我们必须要接受的,而微观才是我们能有所作为的。” 诚然,我们很难改变宏观环境,但这并不意味着我们无法有所作为。从过往数据来看,宏观指标和市场表现有较强的相关性,投资者可以利用宏观指标来优化投资。

但宏观数据繁杂,究竟如何跟踪数据?如何思考数据背后的逻辑?如何判断数据的影响?高毅资产基金经理助理此前在内部交流会上做了分享,主要思路如下:

1. 如果只能看两个指标的话,我会建议看每个月都公布的PMI指数和M1增速。

2. 光看数据容易犯刻舟求剑的错误,更好的做法是去思考数据的变化以及背后的逻辑。

3. 十年期美债收益率可以简单理解成全球的无风险收益率,它对全球资产定价都有非常重要的意义。

4. 怎么判断经济未来的发展潜力?提供两个思考的角度。第一个角度:算大账,从GDP总量和人均GDP的角度出发看发展。

5. 第二个角度:回到经济学的模型,如新古典增长模型,把增长的源泉拆分为全要素生产率、资本积累、劳动力投入三大方面,未来这三要素的增长走势如何?

6. 要用辩证的眼光看发展,很多时候一个国家现在的优势有可能会变成未来发展的阻碍,从另一个角度来说,现在的困难也有可能会成为未来前进的动力。

以下是此次分享的精编:

1.宏观算大账,记大数

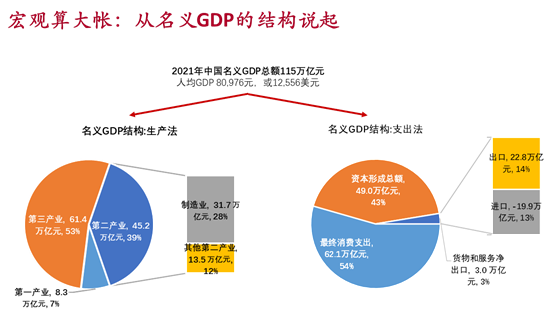

想要理解宏观经济,我们可以先记住一些大的数,如每年中国名义GDP总量、人均GDP——2021年,中国GDP总额115万亿元,人均GDP近8.1万元(近1.25万美元)。记住这些大数后,按照GDP的构成方法做拆分,如按照生产法将其拆成第一产业、第二产业和第三产业;按照支出法,拆成三驾马车,即投资、消费和进出口。

2.跟踪指标:PMI指数和M1增速

宏观到底怎么跟?看什么指标?如果只能看两个指标的话,一定要我选,我可能推荐大家看每个月公布的 PMI指数和M1增速这两个指标。

比如PMI指数(Purchasing Managers' Index,采购经理指数)——每个月月底,国家统计局会公布当月的PMI,这个数据可以较早地反映最近的宏观经济走势。PMI高于50%时,反映经济总体较上月扩张;低于50%,则反映经济总体较上月收缩。

比如M1增速——在国内,M1指“狭义货币”,即M0(流通中的现金)加上企业活期存款,可以简单认为M1代表短期内在经济体中流通的钱。还有一个M2、即“广义货币”,比M1多企业定期存款、居民储蓄存款和其它存款等。通常情况下,如果M1增速大于M2增速,意味着企业活期存款的增速大于企业定期存款和居民存款的增速,表明企业对经济的预期比较乐观,更愿意持有活期存款,可以随时用于投资的资金就增加了,实体经济的流动性会比较充裕。

光看数据容易犯刻舟求剑的错误,更好的做法是,除了看数据,我们要去思考数据的变化以及背后的逻辑。比如M1增速和股市估值总体上是高度相关的,但是有时候它们的走势也会出现背离,这种变化背后的原因和逻辑是什么?这是值得我们思考的。

如2014年到2015年,M1和万得全A估值出现了明显的背离,当时主要是由杠杆资金驱动的一轮“水牛”行情;2021年四季度开始至今,M1和万得全A估值也出现了明显的背离,这背后可能既反映了海外美国加息、俄乌冲突等风险因素,也反映了国内由于各种原因导致货币政策无法顺畅地传导至实体经济,进而造成市场风险偏好较低。

如果时间充裕,想多看一些宏观指标,就可以依照宏观数据体系,每个月看一下国家统计局、央行、海关总署公布的数据;如果还有时间,可以再跟踪重点的日度、周度高频数据,来辅助验证我们的宏观逻辑。比如,我们观察到上述的M1和估值背离的现象后,可以用信贷增速、指征全社会总需求的核心CPI、消费者信心指数等数据来验证我们的逻辑分析。

3.如何做宏观预测?

推荐三种基础方法。

一是从时效性维度着手,寻找更早发布的数据。比如,PMI是每个月最早发布的宏观数据,我们就会非常重视,它能帮助我们更好地预测半个月之后才公布的其它一系列宏观数据,如工业增加值、社会消费品零售总额、固定资产投资等。还有一些具有代表性的高频数据,如耗煤数据,公布的频次比较高,我们可以从耗煤数据推测当月的发电量情况……如果我们把所有的高频跟踪数据综合起来,就能够形成一套实时预测模型。

二是从指标间的逻辑关系入手。如货币供应的增长会领先于实体经济回暖,因为一个企业要开展业务,很多情况下要先去融资,然后扩大生产,之后才会体现为业务的增长,也就是经济活动的回升。

三是从数据分析维度着手。大部分情况下,环比数据比同比数据有一定的领先性。

1. 十年期美债收益率的意义

十年期美债收益率被广泛认为是反映国际市场对美国经济和货币政策预期的重要指标。通常情况下,当美国经济增长乏力、通胀压力较小时,十年期美债收益率较低;而当美国通胀压力大,或当市场对美国经济前景充满信心时,十年期美债收益率较高,在这种情况下,利率债相对于权益资产的吸引力提升,投资者就会倾向买十年期美债,流向股市的资金会相对减少。

由于美元的主导地位,我们可以把十年期美债收益率简单理解成全球的无风险收益率,所以对于美债收益率的判断,对全球资产定价都有非常重要的意义。

从过去的数据来看,美债收益率每一轮的高点,大多数时间和美国联邦基金利率的高点接近。此外,每一轮美国十年期国债收益率到达高点的时间点,可能会比美国联邦基金利率触顶的时间点稍微早一些,由于十年期国债收益率是市场利率,我们可以把这种规律理解成市场在提前帮美联储加息。

2.如何判断经济未来增长的潜力方向

中长期的维度来看,我们怎么判断经济未来增长的潜力方向?这确实是一个非常难回答的问题,这边给大家提供两个思考的角度。

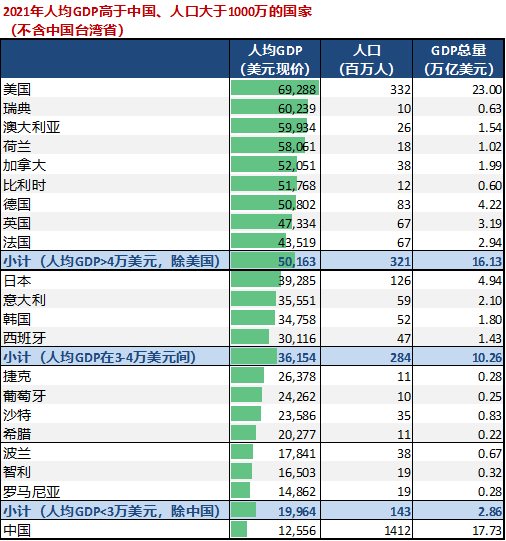

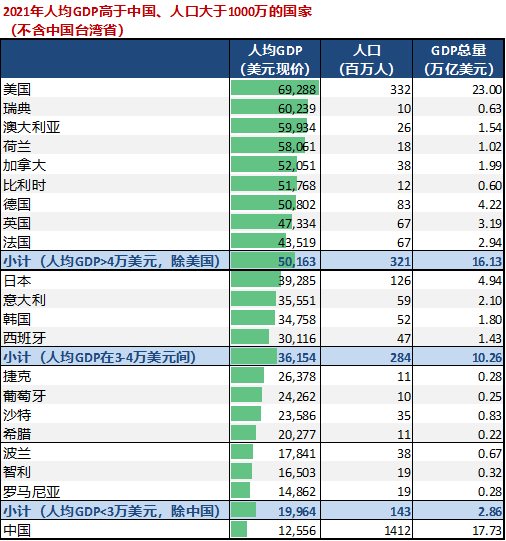

第一个角度,从经济总量和人均GDP来看:中国现在的经济总量很明显已经位居世界前列,虽然中国的人均GDP相对于发达国家仍然比较低,但根据世界银行的数据,如果我们只看人口大于1,000万的国家,人均GDP比中国高的国家一共只有20个。

这其中波兰、智利、罗马尼亚这几个经济体的体量不大,除了这几个经济体以外,再往上其它全部都已经是发达国家。所以经过这么多年的发展,中国已经不仅仅是人口最大的发展中国家,而且可以说是当之无愧最强的一个发展中国家。

数据来源:世界银行

我们可以做一个简单的计算,2021年中国的GDP总量接近18万亿美元,相当于法国+日本+意大利+韩国+西班牙+捷克+葡萄牙+沙特+希腊+波兰+智利+罗马尼亚的GDP总量之和。也就是说,从全球竞争的角度而言,如果未来中国的经济总量要继续增长,我们首先需要保持现有产业的竞争优势,同时也要直接和法国、日本、韩国这种级别的国家去竞争,需要在很多发达国家现有优势产业中去打败这些国家。

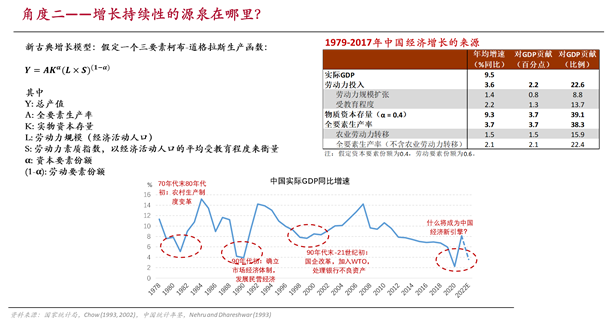

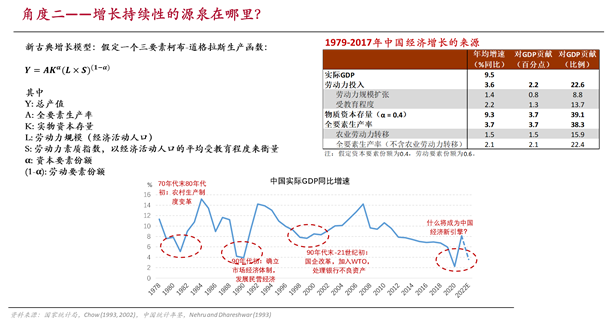

第二个角度,回到经济学的模型,比如用新古典增长模型看,增长持续性的源泉在哪里?根据模型,把增长的源泉拆分成三方面,一是全要素生产率,二是资本积累,三是劳动力投入。

用历史数据估算,1979年至2017年中国实际GDP的年均增速是9.5%,这里面有2.2个百分点是来自于劳动力的投入,3.7个百分点是来自于物质资本的积累,还有3.7个百分点是来自于全要素生产率的提升(其中1.5个百分点来自于农业劳动力向城市的转移)。

从这三个方面来思考中国未来的增长动力,未来中国劳动力投入与资本积累的速度都会逐渐地放慢下来,所以未来中国增长的动力将主要靠全要素生产率的提升,比如技术进步、产业升级等方面因素。

此外,回顾历史数据,中国经济并不是始终保持高增长,也会出现波动。而从低谷到迈进新一轮高增长,往往需要通过改革来发掘经济增长的新引擎。

风险提示:本内容仅代表受访者于受访当时的分析、推测与判断,所依据信息和资料来源于公开渠道,不保证其准确性、充足性或完整性,相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。本内容中引用的任何实体、品牌、商品等仅作为研究分析对象使用,不代表受访者及其所在机构的投资实例。

版权声明:本文版权属于上海高毅资产管理合伙企业(有限合伙)(简称“高毅资产”),未经高毅资产授权,任何机构和个人请勿以任何形式发表、转载、改编、摘录、引用。如转载使用,请与原创方微信订阅号“高毅资产管理”(ID: gyzcgl)联系,请注明来源及作者、请保留文章内容完整性、在标题及内容中请勿以任何形式曲解原意;如引用、改编、转述、分析等,请勿以任何形式曲解原意。